商品詳細

実務の不安を解消する

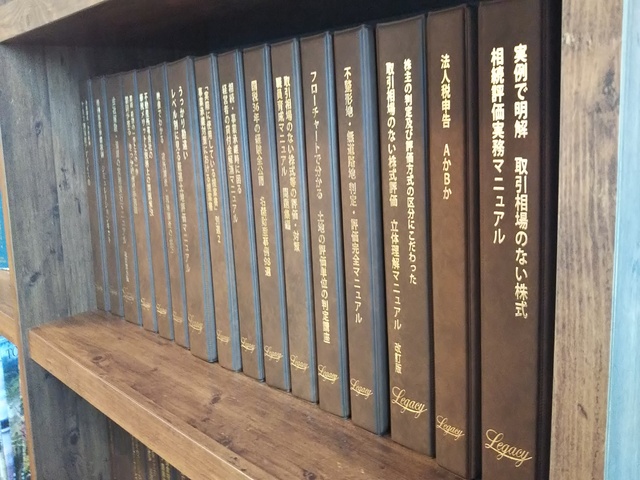

士業・専門家のための情報提供3本の矢と課題解決7つ道具

1,000万円以上の差が! 相続税を少なくする遺産分割の具体的手法

【講師】税理士 山本 和義 氏

相続発生後でも遺産分割で相続税対策はできる!

相続対策は、生前に長い時間をかけて行うことが望ましいのですが、対策をしていない相続

も少なくありません。

しかし、相続発生後でも、誰が、何を、いくら相続するかによって、相続税を軽減することが可能となります。

本講演では相続発生後でもできる相続対策の概要について、設例を設けて解説することとします。

<ポイント>

・相続対策後にできる遺産分割での相続税抑制法を紹介

・相続税を大きく左右する小規模宅地等の特例を使いこなすポイント

・豊富な設例で節税効果が数字で見える!

<主な内容>

はじめに

1.遺言書で配偶者がすべて相続するとしている場合

2.同族会社への貸付金の回収が困難な場合

3.小規模宅地等の特例

~特例対象宅地等を取得した者全員の選択同意~.

4.小規模宅地等の特例

~誰からこの特例を受けると有利になるか~

(1)貸付事業用宅地等

(2)特定同族会社事業用宅地等

5.相続開始後の3つの選択 ~相続の放棄~

(1)相続の放棄の概要

(2)相続の放棄があった場合に影響を受ける制度

(3)相続順位の変動

6.相続の放棄と遺留分算定基礎財産

7.明らかに資産超過の場合の限定承認と相続税

8.取引相場のない株式等の相続

(1)遺産分割で取得後の議決権割合が5%未満の範囲内で相続する

(2)被相続人の議決権割合が20%で、相続人が配偶者と子2人の場合

(3)親族外の者へ株式を譲渡

★2023年8月発売 ★収録時間:約60分

【他にも沢山の商品をご用意しています】